Megfelelően biztosítva munkaképtelenség esetére

Fontosak röviden:

-

Mindenkinek fontos lehet egy munkaképtelenségi biztosítás, aki munkabérből él.

-

Amikor már nem lesz képes dolgozni, a törvény által meghatározott rokkantsági nyugdíj nem mindig elegendő.

-

Az Ön egészségügyi állapota is fontos tényező abban, hogy egyáltalán köthet-e munkaképtelenségi biztosítást és ha igen, akkor milyen áron. Ezért is érdemes minél előbb és minél jobb egészségi állapotban megkötni a biztosítási szerződést.

Tartalomjegyzék:

Hogyan működik a munkaképtelenségi biztosítás?

Kinek van szüksége munkaképtelenségi biztosításra?

Mik lehetnek a munkaképtelenség okai?

Mennyibe kerül a munkaképtelenségi biztosítás?

Mire kell figyelni a biztosítási szerződés megkötése előtt?

Meglévő alapbetegségek esetén is lehet munkaképtelenségi biztosítást kötni?

Mik a szerződés fontos pontjai?

Mi a teendő, ha túl sokba kerül a munkaképtelenségi biztosítás?

Már a hátunk sem a régi. Többszörös gerincsérv/porckorongsérv után már nem bírunk pokoli fájdalmak nélkül hosszabb ideig egyhelyben ülni, nem is beszélve a fizikai munkavégzésről. Mindegy, hogy villanyszerelő vagy titkárnő – egy ilyen diagnózis akár a karrierje végét is jelentheti. Aki ezáltal bevétel nélkül marad, anyagilag teljesen tönkre mehet. A törvény által előírt rokkantsági nyugdíj nagyon minimális és nem minden esetben jár. Ezért jól meg kell gondolni a munkaképtelenségi biztosítás megkötését mindenkinek, aki dolgozik. Már az első munka megkezdése előtt is meg lehet kötni a biztosítást akár diákként is.

Amennyiben Önnek a koronavírus ideje alatt nehézségei adódtak a biztosítási díj rendszeres fizetésével, mindenképp vegye fel a kapcsolatot a biztosítójával. Ugyanis, ha valaki tájékoztatás nélkül önként dönt úgy, hogy nem fizeti tovább a díjakat, annak veszélybe kerülhet a biztosított státusza. A szerződés elhamarkodott megszüntetését abszolút nem javasoljuk. Sok biztosító felajánlja, hogy a díjakat később is lehet pótolni, ebben az esetben a biztosított státusz továbbra is fennáll. Ezt több nagyvállalat is alátámasztotta a szerződéseikkel.

Létezik egy másik lehetőség is, miszerint a díjfizetés szüneteltetése, ilyenkor viszont egy esetleges munkaképtelenség esetén szűkül a teljesítménypaletta, esetenként akár újra felülvizsgálhatják a rizikót, ami rosszabb kondíciókhoz vezethet. Ezeket mind le kell tisztázni időben. A kivételek szabályzása biztosítónként 3, 6 vagy akár 12 hónapig is terjedhetnek.

1. Hogyan működik a munkaképtelenségi biztosítás?

A munkaképtelenségi biztosítás havi nyugdíjat fizet akkor, ha Ön a legutóbbi munkáját előreláthatólag huzamosabb ideig nem tudja tovább úgy elvégezni, ahogyan azt egészségügyi korlátozások nélkül tudta (a biztosítási törvény VVG 172. paragrafus 2-es bekezdése szerint). Ez azt jelenti, hogy a biztosítási teljesítés a legutóbb gyakorolt szakmára vonatkozik. Ilyenkor nem játszik az szerepet, hogy esetleg milyen más munkakört lenne képes ellátni.

Annak sincs jelentősége, hogy a munkaképtelenség oka baleset vagy betegség. A biztosító fizet, ha a megítélésük szerint minimum 50%-os a munkaképtelenség. Ami annyit jelent, hogy Ön a teljesítőképességének minimum felét elveszítette és a munkájához szükséges tevékenységeket nem tudja elvégezni vagy épp csak minimális/csökkentett óraszámban.

Ennek bizonyításához az érintetteknek számtalan dokumentumot be kell nyújtani a biztosítónak, orvosi dokumentumokat és a tevékenységi körének leírását is. Ha a munkaképtelenség bizonyított, a biztosító a szerződés alapján fizeti a havi nyugdíjat. Az azelőtti munkabér mértéke ekkor már nem mérvadó.

2. Kinek van szüksége munkaképtelenségi biztosításra?

Az államtól származó segítség azoknak, akik egészségügyi okokból kifolyólag nem tudnak tovább dolgozni, sokszor nem elég a mindennapos költségek fedezésére sem. Aki az elmúlt öt évben minimum 36 hónapig fizetett járulékot az állami nyugdíjbiztosításba, annak jár a rokkantsági nyugdíj, melynek mértéke 2017-ben átlagosan havi 716 Euró volt a Német Nyugdíjbiztosítás statisztikai adatai szerint.

Az Ön személyre szabott, mindenkor aktuális rokkantsági nyugdíjának mértékét az éves nyugdíj-információban találja.

Rokkantsági nyugdíjat viszont csak azok kapnak, akik semmilyen munkakörben sem tudnak minimum 3 órát dolgozni. Például egy vezető beosztásban dolgozó alkalmazott, aki még képes egy portás munkakört ellátni 3 órában, sajnos nem kap semmi rokkantsági nyugdíjat. Azok, akik 3-6 órás munkakört el tudnak látni bármelyik szakmában, a rokkantsági nyugdíj felére jogosultak. 2014-ben a nyugdíjigénylések körülbelül fele került elutasításra.

Ezért is fontos egy privát előtakarékosság arra az esetre, ha esetleg nem tudná folytatni a munkavégzését. Ez igazság szerint csak akkor nem szükséges, ha már jelentős vagyonra tett szert vagy a családja által biztosítva van az ellátása, tehát nem szorul rá a munkából eredő bevételre. A munkaképtelenségi biztosítás a legmesszebb menőkig biztosítja Önt a munkavégzési képességével kapcsolatban, de sok esetben nagyon drága. Ezért a legfőbb kérdés nem is az, hogy érdemes-e munkaképtelenségi biztosítást kötni, hanem hogy megengedheti-e magának és akar-e kötni biztosítást.

Akiknek különösen fontos ez a fajta biztosítás:

- minden munkavállalónak, akik nem tudják nélkülözni a munkabérüket

- egyéni vállalkozóknak, akik gyakran nincsenek államilag biztosítva (bár némely esetben érdemesebb lenne egy rokkantsági biztosítás)

- pályakezdők, akik fiatal koruk és egészségi állapotuk miatt még viszonylag kedvezőbb árú biztosítást tudnak kötni

- hivatali dolgozóknak lehetőségük van szolgálatképtelenségre biztosítani magukat

Azoknak a hivatalnokoknak, akik hosszú ideig dolgoznak hivatalban, a munkaképtelenségi biztosítás inkább opcionális. Az ő nyugdíjuk jóval a rokkantsági nyugdíj szintje fölött van. HA esetleg ez nem lenne elég mégsem, akkor ők köthetnek egy szolgálatképtelenségi biztosítást. Pályakezdők, akiknek még nincs meg az öt év szolgálati idejük, nem igényelhetnek nyugdíjat.

Aki háztartást vezet, nehezen jut munkaképtelenségi biztosításhoz

A háztartásbeliek is felmérhetik a munkaképtelenségi biztosítás szükségességét. Ugyanis ha betegek, lábadoznak, szükségük lehet egy bébiszitterre vagy segítségre a háztartásban, ami szintén kiadással jár. Mindenesetre a munkaképtelenségi biztosítás a háztartásbelieknek elég nehezen elérhető, túl drága és leggyakrabban minimális kifizetéssel jár. Akinek viszont már van egy ilyen biztosítása, és esetleg újból elkezd dolgozni, lehetőleg tartsa is meg a biztosítását.

A spórolás csak ritka esetekben opció

Esetleg elgondolkozik azon, mi lenne, ha nem kötne munkaképtelenségi biztosítást, inkább félretenne pénzt esetleges rossz időkre. Ez jól is hangzik, amennyiben csak rövid időre, vagy éppen röviddel a nyugdíjazása előtt válik munkaképtelenné. De figyelembe kell vennie, hogy amennyiben munkaképtelenné válik, már nem tud járulékokat fizetni a nyugdíjpénztárba. Viszont ebben az esetben is gondoskodni kell előtakarékosságról, ha a nyugdíjkorhatár elérésével ne csak egy nyugdíjminimumot kapjon.

A Német Nyugdíjbiztosítás adatai szerint azok, akik egészségügyi okokból munkaképtelenné válnak, átlagban alig 52 évesek. Aki 52 évesen munkaképtelen lesz, és a megtakarításaival pótolja a hiányzó munkabért 67 éves koráig, a nyugdíjkorhatárig, annak igen nagy vagyonra van szüksége. Ha havonta 2000 Euróval számolunk, akkor összesen 360.000 Euró megtakarításra van szükség, természetesen a kamatokat figyelmebevéve. Ezt viszont csak kevesen tehetik meg.

3. Mik lehetnek a munkaképtelenség okai?

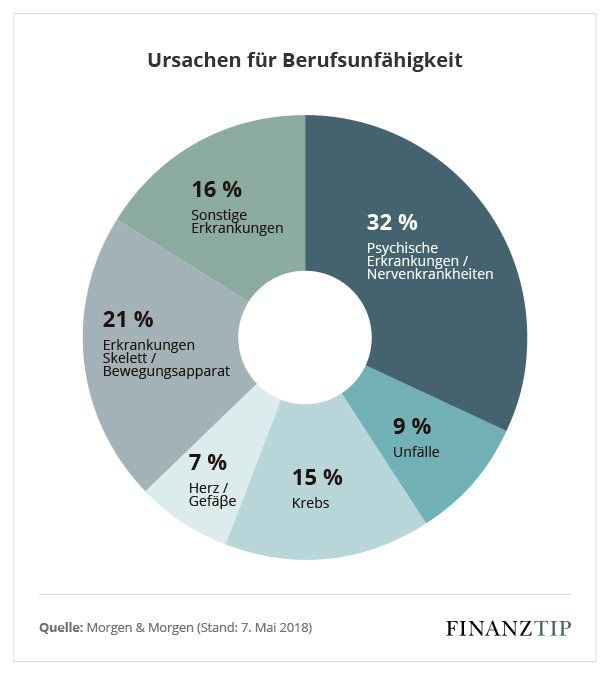

Munkaképtelennek az számít, aki a foglalkozását minimum hat hónapig nem tudja gyakorolni. A következő grafika mutatja a legfontosabb okokat:

www.finanztip.de/berufsunfaehigkeitsversicherung

A munkaképtelenség bekövetkezésének valószínűsége a munkakörtől függ leginkább: a fizikai munkát végzőknek magasabb rizikóval kell számolniuk, mint az irodában dolgozóknak. Mindenesetre a pszichikai okokból bekövetkező megbetegedés vezető ok lett a munkaképtelenségre. És itt a fizikai és nem-fizikai munkát végzők ugyanúgy érintettek lehetnek.

4. Mennyibe kerül a munkaképtelenségi biztosítás?

A munkaképtelenségi biztosítás nyújtja a legjobb védelmet arra az esetre, ha Ön már nem tud tovább munkát vállalni. Ilyenkor a biztosítás szerint nem számít, hogy milyen okból kifolyólag. Másfajta biztosítások, mint a balesetbiztosítás, vagy a Dread-Disease-biztosítás (súlyos megbetegedések) csak bizonyos esetekben fizet.

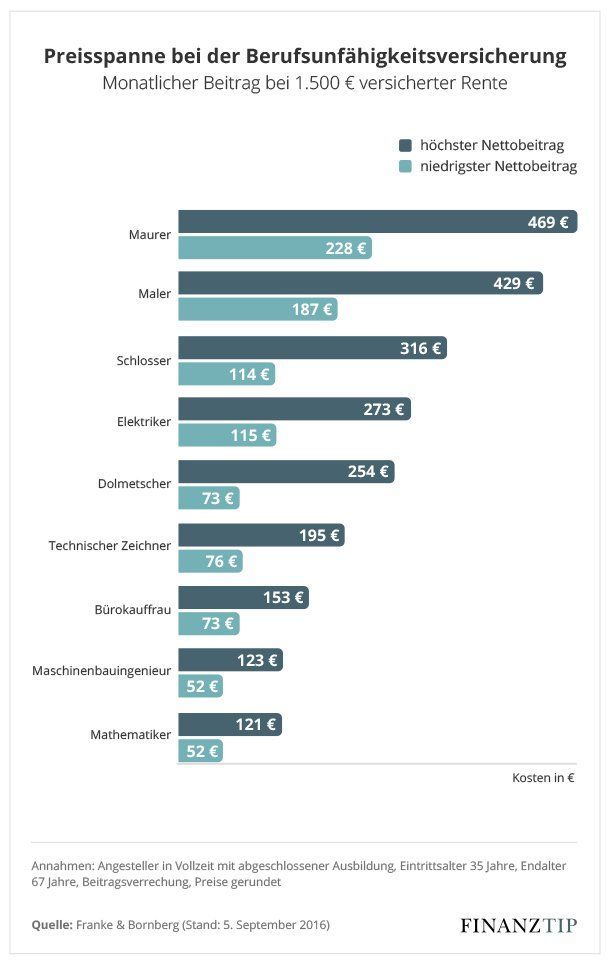

A biztosítási díjak közötti különbség elég drasztikusan alakul a biztosítóknál különböző foglalkozásokra nézve: például egy kőműves akár négyszer annyit fizet, mint egy matematika tanár vagy egy gépészmérnök, akik leginkább az íróasztal mellől dolgoznak.

www.finanztip.de/berufsunfaehigkeitsversicherung

Akinek nagyon sokat kell fizetnie a munkaképtelenségi biztosításra, annak érdemes átgondolni, hogy megengedheti-e magának ezt a fajta biztosítást vagy érdemes lenne alternatíva után nézni, ami viszont kevesebb védelmet nyújt.

Rizikós szakmák vagy hobbik miatt drágább lehet a biztosítás

A biztosítás a díjat aszerint állapítja meg, mekkora annak a kockázata, hogy az ügyfél valóban munkaképtelenné válhat. Emiatt hátrányos helyzetbe kerülnek a fizikai munkát végzők, mivel statisztikailag nézve kevesebb az esély, hogy a tényleges nyugdíjkorhatárig aktívan tudnak dolgozni. Épp ez vezethet ahhoz, hogy épp azok az emberek nem tudják fizetni a munkaképtelenségi biztosítást, akiknek a legnagyobb szükségük lenne rá. Művészek, stewardessek, pilóták, búvároktatók vagy éppen bártenderek gyakran egyáltalán nem igényelhetnek munkaképtelenségi biztosítást.

Aki szabadidejében szívesen jéghokizik, hegyet mászik vagy lovagol, szintén többet kell fizetnie, mert a biztosítók magasabb díjakat számolnak a kockázatos hobbit űzőknek. Viszont nem éri meg feladni, mert különböző biztosítóknak különböző a besorolásuk a kockázatokat tekintve. Szakmák vagy hobbik, amik miatt az egyiknél extrém drága lehet a biztosítás, a másik társaságnál nem olyan fajsúlyosak.

A továbbiakban javaslatokat teszünk arra is, mit tehet Ön abban az esetben, ha túl drágának találja a biztosítást.

Következményekkel járó betegségek

Az egészségi állapot még a gyakorolt szakmánál is fontosabb, ha arról van szó, hogy létezik-e megfizethető munkaképtelenségi biztosítás. 1-es típusú cukorbetegség vagy epilepszia esetén nehéz egyáltalán megkötni a biztosítást. De viszonylag ártatlan panaszok, allergiák vagy már gyógyult hátpanaszok is ahhoz vezethetnek, hogy a biztosító magasabb díjat határoz meg vagy egyes érintett testrészeket kihagy a biztosítási védelemből.

De emiatt nem megoldás elhallgatni az alapbetegségeket. Ugyanis egy már bekövetkezett biztosítási esetben a biztosító ennek is utána tud járni. Így ha kiderül, hogy Ön a biztosítás megkötésekor helytelenül válaszolta meg az egészségét érintő kérdéseket, a biztosító megtagadhatja a nyugdíjkifizetést vagy teljesen elállhat a szerződéstől.

A legjobb, ha előre lekérdezi egy biztosításközvetítő segítségével a legtöbb biztosító összes kockázati tényezőjét, így lehetősége lesz összehasonlítani a feltételeket, amelyekkel megköthető a biztosítás, ahelyett, hogy rögtön elutasításra kerülne.

Fontos azt is megemlíteni, hogy egy esetleges elutasítás csökkenti a további esélyeit a biztosítás megkötésére, ugyanis egy lehetséges ügyfélről negatív információkat a biztosítók cserélhetnek egymás között.

Itt olvashatja, milyen lehetőségei vannak a biztosítás megkötésére esetleges alapbetegségek ellenére is.

5. Mire kell figyelni a biztosítási szerződés megkötése előtt?

Az alábbiakban olvashatja a legfontosabb tudnivalókat:

- Érdemes minél előbb megkötni a munkaképtelenségi biztosítást.

- Minél jobb az Ön egészségi állapota a munkaképtelenségi biztosítás igénylésekor, annál alacsonyabb lesz a biztosítási díj, és a rizikó is, ha esetleg elutasítaná a biztosító az igénylést. Ezért amint valaki önálló keresettel rendelkezik, érdemes foglalkoznia a munkaképtelenségi biztosítással.

- Év vége felé járva igyekezni kell a biztosítás igénylésével, mert néhány biztosító a naptári évet veszi figyelembe és nem az Ön születésnapját, amikor biztosítási díjakat emel. Ezért fordulhat elő, hogy magasabbak a biztosítási díjak januártól. Néhány biztosító társaság felajánlja a szerződés visszadátumozását a kedvezőbb biztosítási díjszámításhoz. Az, hogy ez az Ön esetében lehetséges-e, egy hívással utána lehet érdeklődni.

- Megfelelően magas munkaképtelenségi biztosítási nyugdíjat kell megcélozni.

- Sok esetben túl alacsony a munkaképtelenségi biztosításból származó nyugdíj. Mindenképpen érdemes figyelni arra, hogy a biztosított összeg elég legyen a kiadások fedezésére: családi kiadások, lakásfenntartás, biztosítási díjak, élelmiszer. Másik fontos dolog, hogy ha Ön már nem dolgozik, akkor nem fizet be az állami nyugdíjbiztosításba sem. Ami annyit jelent, hogy a munkaképtelenségi biztosításból származó nyugdíjnak fedeznie kell a költségeket az időskori nyugdíj-előtakarékossághoz is. Így akár még többet is meg kell spórolni nyugdíj-előtakarékosság címén, hogy kiegyenlítődjön a befizetés az állami nyugdíjbiztosításnál.

- Ahhoz, hogy Ön meg tudja határozni, mennyi munkaképtelenségi biztosítási nyugdíjra van szüksége, össze kell írnia a rendszeres éves kiadásait. Hozzá kell adni azt az összeget, amire szintén szüksége van abban az esetben, ha nem tud dolgozni. Ezt el kell osztani 12-vel.

- Az esetleges bérbeadásból és tőkebefektetésekből származó bevételek csökkenthetik a biztosítási igényt. Ugyanez vonatkozik egy esetleges privát nyugdíjbiztosításra is, amit végszükség esetén előbb lehet aktiválni.

- Nem érdemes 1000 Euró alatti nyugdíjösszeget igényelni, ha csak nincs kiegészítőleg máshogyan biztosítva. Ugyanis ha az állami alap járandóságot igényli, a munkaképtelenségi biztosítást elszámolják a szociális juttatásokkal. A szabály alól kivétel, ha előrelátható egy nagyobb összegű fizetésemelés, és a szerződés tartalmaz utóbiztosítási garanciát, akkor megéri, ha költségvetési okokból egy alacsonyabb munkaképtelenségi biztosítási nyugdíjösszeget választ. Ez például a pályakezdőkre érvényes.

6. Meglévő alapbetegségek esetén is lehet munkaképtelenségi biztosítást kötni?

Nagy szerepet játszik az Ön egészségi állapota a biztosítás megkötésekor. De annak ellenére is van esélye egy megfelelő szerződésre, ha az utóbbi években gyakran kellett orvost felkeresnie. A következőkre kell figyelni:

- Minden egészségügyi kérdést a valóságnak megfelelően kell megválaszolni, ez rendkívül fontos, és komolyan kell venni. Azokban az esetekben különösen fontos ez, amikről már orvosi dokumentáció is készült, és aminek a biztosító utána is tud nézni. Ha esetleg hamis adatokat ad meg, vagy elfelejt megemlíteni betegségeket, a biztosító legrosszabb esetben elutasíthatja a kifizetést.

- Néhány esetben megéri várni, amíg a kritikus kezeléseket már nem kell megadni. Például ha pszichoterápiai kezelésen vett részt négy éve, akkor érdemes egy évet várni még a biztosítás megkötésével.

- Előfordulhat, hogy csak olyan ajánlatokat fog kapni, amik tartalmaznak egy záradékot. Ez azt jelenti, hogy a biztosító a biztosításból kizár bizonyos egészségügyi panaszokat vagy testrészeket. Ezután ha Ön munkaképtelenné válik, és olyan okból, ami ebben a záradékban található, akkor nem kaphat pénzt.

- Az is lehetséges, hogy az adott egészségügyi korlátozások miatt rizikópótdíjat kell fizetnie, tehát egy magasabb biztosítási díjat. Ez a kizárással szemben a kisebb gond, mert a rizikópótdíjjal így minden egészségügyi korlátozásra is jár a biztosítási védelem. Ez viszont csak abban az esetben kivitelezhető, ha ezáltal a biztosítási díj nem lesz túl magas. Kifejezetten előnyös lehet, ha ezt a kizáró okot vagy pótdíjat egy idő után felülvizsgálják, és eltörlik, ha az ügyfélnek az érintett esetben már megszűnnek az egészségügyi panaszai.

7. Mik a szerződés fontos pontjai?

Miután Ön megtalálta az Önnek megfelelő tarifát, megtörténik a szerződéskötés. Itt is van néhány fontos dolog, amit figyelembe kell venni.

Nyugdíj-kiigazítás utóbiztosítási garanciával vagy dinamikával

Ahhoz, hogy a munkaképtelenségi biztosításból származó nyugdíj még 20-30 év múlva is elegendő legyen, fontos, hogy Ön lehetőséget kapjon a nyugdíj-kiigazításhoz utólag is. Az életkörülmények változásával, például családalapítással, idővel megnőhetnek a kiadások. Ezzel egyidőben az infláció miatt egy idő után a megállapodás tárgyát képző nyugdíj értékvesztés alá eshet. Ahhoz, hogy a munkaképtelenségi nyugdíj összegét utólag megemeljék, két lehetősége van: az utóbiztosítási garancia vagy az összegek dinamizálása.

Utóbiztosítási garancia – Az utóbiztosítási garancia lehetőséget ad arra, hogy az eredetileg biztosított nyugdíjösszeget megemeljék, ez bizonyos esetekben érvényes, pl. házasság, gyerekszületés vagy fizetésemelés. Minden esetben Önnek kell kezdeményezni a változás bejegyzését, az eseményt követő három hónapon belül.

Egy új egészségügyi vizsgálat ilyenkor nem szükséges. Mindenesetre a nyugdíj azon részére, amit hozzáigazít utólag, mint például egy biztosítás újrakötésekor az Ön aktuális életkora a mérvadó. Így az utólag megemelt nyugdíjhoz többet kell fizetni, mint az ugyanakkora összegű nyugdíjhoz, ami mindjárt a szerződés megkötésekor került megállapodásra.

Pont a fiatalabb ügyfeleknek érdemes feltétlenül utóbiztosítási garanciával kötni a biztosítást, hogy ezzel a nyugdíjat rugalmasan tudja a növekvő keresetéhez igazítani. Fontos: A nyugdíj összege maximalizálva van és legkésőbb 45 éves korig lehetséges az igazítás.

Dinamika – A biztosítási díj dinamikájával a biztosítási díj összege is növekszik évente egy meghatározott százalékkal, például 3 százalékkal. Ezzel együtt maga a nyugdíj összege is növekedni fog, bár nem ugyanolyan mértékben, mint a biztosítási díj. Ugyanis ahogy az utóbiztosítási garanciánál, úgy minden más emelésnél is az Ön aktuális életkora a mérvadó. Így a nyugdíjnövekedés az életkor előrehaladtával csökken, és a dinamikát sem érdemes annyira alkalmazni.

A dinamika előnye, hogy nem kell különleges alkalom ahhoz, hogy a nyugdíjat megnöveljük. Így az infláció miatti értékvesztést folyamatosan kilehet egészíteni és a nyugdíjat automatikusan növelni. Az alábbi táblázat mutatja, hogy egy 2%-os infláció esetén egy 1000 Euró összegű nyugdíjból 20 év múlva csak 628 Euró valódi vásárlóerő marad. Ahogy az utóbiztosítási garanciánál, itt sem szükséges egy ismételt egészségügyi felülvizsgálat.

1000 Euró munkaképtelenségi nyugdíj valódi vásárlóerejének alakulása (kerekített értékek)

Forrás: Finanztip – Berechnung (Stand: 7. Dezember 2018)

1% infláció 2% infláció 3% infláció

10 év múlva 905 € 820 € 744 €

20 év múlva 820 € 628 € 554 €

30 év múlva 742 € 552 € 412 €

Amennyiben ezt az opciót választja a nyugdíj növeléséhez, arra kell figyelni, hogy a biztosítás ne legyen túl drága. A biztosítási díj dinamikája nem kötelező, viszont az ügyfél joga élni vele. Ez azt jelenti, hogy ellentmondhat az emelésnek. Akkor viszont a biztosítási díj és a nyugdíj összege is marad ugyanannyi. A szerződésben áll, milyen gyakran élhet az emelés megtagadásának lehetőségével. Több biztosítónál is érvényes az, hogy ha háromszor egymásután elutasítja a dinamikát, akkor nincs több emelés, és a biztosított nyugdíj összege állandó marad.

Ha azt szeretné, hogy a biztosítási díj csak kisebb mértékben emelkedjen, akkor csak minden harmadik emelési lépést tegye meg, így biztosítja a jogát további emelésekhez. Alapszabályként érdemes figyelni és vizsgálni az Ön betöltött 45. életéve után, hogy a dinamikával nem lesz-e drágább a biztosítása a kora előrehaladtával.

Évente növekvő nyugdíj

Egy esetleges munkaképtelenség bekövetkezésekor is csökkentheti az infláció a munkaképtelenségi nyugdíj vásárlóerejét. Ez akkor okozhat nagyobb gondot, ha valaki fiatalabb korában válik munkaképtelenné és évtizedekig ugyanannyi nyugdíjból kell kijönnie. Ezért sok biztosító kilátásba helyezi évente a munkaképtelenségi nyugdíj emelését, amennyiben a cég további nyereséget könyvelhet. De ezzel nem szabad előre számolni. Aki biztosra akar menni, megállapodást köt egy garantált teljesítménydinamikára. Ezt a záradékot alapból érdemes belefoglalni a szerződésbe, de ugyanakkor sokba is kerülhet. 8 biztosítónál végzett szúrópróba szerint egy évi 2%-os nyugdíjemeléshez átlagban 13%-kal több biztosítási díjat kell fizetni. Ezért figyelni kell arra, hogy az Ön által választott biztosítást hosszútávon tudja finanszírozni.

Biztosítási és teljesítési időszak lehetőleg 67 éves korig

A biztosítási időszak az az időszak, amiben egy esetleges munkaképtelenség történik, ahhoz hogy a biztosító nyugdíjat fizessen. Ha ez az időszak az Ön betöltött 50. évével zárul, és Ön esetleg 51 évesen munkaképtelenné válik, nem jogosult kifizetésre.

A teljesítési idő az az életkor, ameddig a biztosított személy a munkaképtelenségi nyugdíját kapja. Ahhoz, hogy le legyen fedve az időszak az időskori nyugdíj előtt is, lehetőség szerint az Ön betöltött 67. életévéig javasolt munkaképtelenségi biztosítással rendelkeznie. HA ez túl költséges lenne, akkor javasoljuk a 65. életévet, így kb. 15%-kal kedvezőbb a biztosítási díj.

8. Mi a teendő, ha túl sokba kerül a munkaképtelenségi biztosítás?

A biztosítók nagyon kritikusak az ügyfeleikkel szemben. A biztosító szerint legrizikósabbnak besorolt foglalkozásúak épp azok az emberek, akiknek egy munkaképtelenségi biztosítás gyakran megfizethetetlen. Ez a besorolás viszont biztosítók között más és más lehet.

Létezik még egy lehetőség arra, hogy spóroljon a biztosítási díjon: egyes szerződési pontokat el is lehet hagyni, mint pl. a garantált nyugdíjemelést a teljesítés esetén. Így némely biztosítónál akár 15%-ot is meg lehet takarítani a díjakon.

Egy rövidebb biztosítási időszakkal is megtakarításokat lehet eszközölni. Ha pl. 67 helyett 65. betöltött életévvel zárul a biztosítási időszak, az kb. 15% kedvezményt jelent a díjkalkulációban. Viszont ez rizikós is lehet, és jövedelemkiesést is eredményezhet néhány évre, amennyiben bekövetkezik a munkaképtelenség. Ezért mindenképp mérlegelni kell, hogy mennyi időt tudna Ön áthidalni az időskori nyugdíj bekövetkezéséig.

9. Milyen alternatívák léteznek?

A saját munkaerőnk legjobb védelme egy munkaképtelenségi biztosítás, és mindenkinek ajánlott.

Ha erre mégsincs lehetőség, időközben létezik már alternatíva a munkaképtelenségi biztosítás helyett. Viszont ezek az alternatívák nem nyújtanak olyan teljeskörű védelmet, és nem is minden esetben kedvezőbbek. Ezért mindenképp fontos egy megfelelő tanácsadás a szerződéskötés előtt.

A legelső választás rendszerint egy keresőképtelenségi biztosítás, ez az egyetlen alternatíva, amelyik pszichikai betegségek esetén is védelmet nyújt, elvégre ez a leggyakoribb ok, ami miatt valaki nem tud tovább munkát vállalni.

Viszont a keresőképtelenségi biztosítás csak akkor fizet, ha a biztosított személy abszolút semmi tevékenységet nem tud végezni. Például egy orvos, aki taxisofőrként még tudna dolgozni, nem kapna keresőképtelenségi nyugdíjat. Az alábbi táblázat mutatja az alternatívák közötti különbségeket:

Biztosítás megnevezése Fontos jellemzői

Keresőképtelenségi biztosítás pszichikai betegségek esetén is védelmet nyújt

csak teljes munkaképtelenség esetén fizet

Alapvető képesség biztosítás csak az alapvető képességek elvesztése esetén fizet nyugdíjat

pl. járás vagy emelés/teherhordás

egyszerű vizsgálati eljárás

A saját munkaerőnk legjobb védelme egy munkaképtelenségi biztosítás, és mindenkinek ajánlott. Ha kérdésed lenne a munkaképtelenséggel és a biztosítással kapcsolatban, akkor írj nekünk és segítünk a továbbiakban!

A leírás a német finanztip.de alapján készült!